Для начала давайте разберёмся, что собственно произошло. Рейтинговое агентство «Стэндэрд энд Пурз» пришло к выводу о том, что кредитный риски в Соединённых Штатах увеличились как по экономическим (неспособность обуздать дефицит бюджета), так и по политическим (противостояние президента-демократа и контролируемой республиканцами Палаты представителей Конгресса) причинам. В результате специалисты рейтингового агентства, несмотря на мощнейшее политическое давление, пошли на шаг, за отсутствие подобных которому агентство критиковали три года назад, – понизило рейтинг заёмщика, «слишком большого, чтобы обанкротиться».

Суверенный кредитный рейтинг США снижен с ААА до АА+. Что это означает? Рейтинговое агентство полагает, что статистическая вероятность банкротства США при текущих социально-экономических показателях увеличилась с 0,2% до примерно 0,3%. Это означает, что из 300 должников с такими же соотношениями долга и дохода и неспособностью обуздать рост собственных непроизводственных расходов только 1 становится банкротом.

Следует иметь в виду, что никакого банкротства (дефолта) США не произошло и в обозримой краткосрочной перспективе (до конца 2012 г.) практически гарантированно (с вероятностью 99,7%) не произойдёт. Это необходимо твёрдо и ясно уяснить и не рисовать картин глобальной катастрофы, сродни сценарию «Меланхолии» Ларса фон Триера. Что же тогда происходит на биржах?

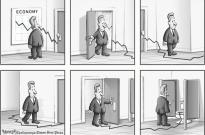

Это можно назвать выбросом эмоций. Балом поведенческих финансов. Когда иррациональное поведение людей превалирует над здравыми доводами и рассуждениями. Преуменьшать значение психологии в экономике ни в коем случае нельзя. Поэтому, вопреки логике, рынки могут серьёзно просесть. Но главный вопрос, как скоро они восстановятся? Этот вопрос отражает глубинную проблему – насколько нынешние темпы роста ведущих экономик мира (как Запада, так и Востока) соответствуют росту капитализации компаний. Не стоит забывать простую истину: акция – это ценная бумага, отражающая в своей цене стоимость капитала, как фактора производства, в экономике страны. Следовательно, не был ли до нынешней коррекции капитал переоценён?

Обвинять «Стэндэрд энд Пурз» в «обвале мировой экономики» – это примерно то же самое, что обвинить врача, объявившего пациенту диагноз, в том, что пациент заработал ту или иную болячку. Ни одна из причин, вызвавших кризис в 2007 г., не устранена. В 2008 – 2009 гг. пожар активно тушили керосином – проблемы перекредитованности решали путём выдачи новых кредитов. Проблему избыточных долгов и избыточной денежной массы устраняли путём наращивания долговой нагрузки и «количественного смягчения» денежной массы, как иезуитски назвали в США политику беспрецедентно активной работы печатного станка. Пациента-наркомана лечили новыми инъекциями зелья. Проблема в том, что по мере усиления зависимости ломки всё больнее, а инъекции нужно делать всё чаще.

Перекредитованность экономик западных демократий появилась не вчера, и де-факто произошедшее банкротство Греции видится в этом ряду первой ласточкой. Ложность моделей лорда Кейнса, убедившего мир в том, что философский камень существует, всё более очевидна. Кредиты брались, направлялись в потребление, но производительность труда при этом не увеличивалась, долговая нагрузка всё более увеличивалась при снижении темпов роста экономики. Более того, государства играли в «рыночный социализм», изобретая всё новые и новые социальные пособия для всё новых и новых категорий «ранее угнетённых» лиц. Налоги росли, дошло до абсурдной ситуации, когда перераспределяется более половины национального дохода. Политика налоговой удавки для самых талантливых в обмен на рай кредитов и пособий для всех остальных завела глобальную экономику в состояние рецессии. Стоит отметить, что полноценное преодоление Великой депрессии 1929 – 1933 гг. потребовало развязывания Второй мировой войны и примерно 25 лет работы. Экономика восстановилась лишь к 1955 г. Последствия стагфляции 1974 – 1976 гг. удалось преодолеть за счёт краха социалистического лагеря, дешёвые ресурсы которого хлынули на мировой рынок по заниженным ценам и выровняли диспаритет между денежной и товарной массами.

Как видим, рейтинговое агентство выполнило роль капитана Очевидность. Но многим страусам, которых заставили достать головы из песка, и это не понравилось.

Что же дальше?

Много приходится слышать подобных утверждений: «Понижение рейтинга США – это следствие роста общего риска в мире. Инвесторы будут уходить с рынков развивающихся стран на рынок США и в казначейские облигации, поскольку они всё равно являются самым надёжным вложением капитала». С точки зрения теории поведенческих финансов, такая стратегия будет иметь место у многих стереотипно мыслящих игроков. Соответствующим образом это повлияет на рынки в краткосрочной перспективе. Но поскольку, с фундаментальной точки зрения, эта цепочка рассуждений глубоко порочна, уже в среднесрочной перспективе действие этого фактора будет нивелировано.

По версии «Стэндэрд энд Пурз», в мире на сегодняшний день 18 юрисдикций, суверенный кредитный рейтинг которых выше, нежели у США, и является первоклассным (ААА). Среди них Германия, Франция, Великобритания, Канада, Австралия. Совокупный ВВП этих 18 стран, 13 из которых находятся в Европе, примерно равен ВВП США, а долговая нагрузка на ВВП ниже, чем у США, по оценке ОЭСР, примерно на 20%. В мире есть «якорь стабильности». И этот «якорь» находится в Европе.

Конечно, в Европе есть свои долговые проблемы. Но именно в том, как Европа (читай, Франция и Германия) будет их решать, зависит то, как будет складываться ситуация в мире. Европе мешают проблемы иммигрантских кварталов, не производящих ВВП, но пожирающих социальные пособия. Европе мешают проблемы иждивенчества «группы свиней», комфортно чувствующих себя за счёт немецких бюргеров и французских рантье. Европе мешают проблемы существования бесконтрольной наднациональной бюрократии в Брюсселе. Это три мощнейших тормоза. Но механизмы решения всех трёх проблем вполне очевидны. И эти проблемы несопоставимы по масштабу со сложностями США. Выход из проблем Запада один – повышать производительность труда в Европе, снижая непроизводственные расходы. Это потребует отказа от модели «социального» государства, выстроенной после 1968 г., потребует устранения трёх означенных тормозов развития. Эта микстура очень горька. Но другой экономическая медицина не изобрела.

Теперь самое главное. На первой стадии начинающейся на наших глазах новой фазы кризиса инвесторы будут выводить деньги из финансовых активов, включая сырьевые деривативы. Инвесторы будут уходить в наличные деньги, переводить их в банки на нулевые ставки, лишь бы избежать падения. Альтернативой банкам могут стать надёжные облигации как первоклассных суверенных заёмщиков, так и корпоративные облигации. Казначейские облигации США будут пользоваться не меньшим спросом, чем и прежде, лишь ставки по ним незначительно вырастут (на доли процентного пункта). Не стоит забывать, что риск банкротства США вырос с 0,2% до 0,3% и всё равно очень-очень низок. Для сравнения, риск дефолта по обязательствам Российской Федерации – 0,9%. Это понизит цены акций. Но главное не в этом. Главное в том, что ни на количество реальных товаров, ни как объём денежной массы эти шаги принципиально не повлияют. Диспаритет сохранится.

Худший сценарий будет подразумевать рост цен на сырьевые ресурсы. Это увеличит входящие издержки компаний, доходность в реальном секторе экономики будет снижаться на фоне падения капитализации. В лучшем случае через какое-то время начнётся восстановление котировок акций. Инвесторы вернутся с рынка облигаций на рынок акций, а также из деиндустриализированных рынков на производящие реальные ценности рынки развивающихся стран, прежде всего, группы БРИКС (Бразилия, Россия, Индия, Китай, Южная Африка). Во втором случае у компаний будет достаточно оборотных средств для текущего производства и его расширения, а также достаточная капитализация для кредитования. При этом доходность капитала будет невысокой. По какому из двух сценариев пойдёт мир, зависит не только от рациональности, но и от иррационального поведения миллионов инвесторов и трейдеров, а также от политической конъюнктуры, которую ни в коем случае нельзя сбрасывать со счетов.

Для России это будет означать текущее снижение курса рубля по отношению к основным мировым валютам на стадии оттока спекулятивного капитала с российского рынка, снижение завышенных цен акций. Произойдёт естественная корректировка – цены акций снизятся против тех завышенных показателей, которые уже почти настигли предкризисного пика мая 2008 г. Собственно говоря, эту стадию мы уже наблюдаем: с начала августа рубль уже подешевел по отношению к бивалютной корзине на 3,5%, а индекс ММВБ за неделю снизился на 18,7%. Однако поскольку в среднесрочной перспективе нет оснований ожидать существенного снижения цен на нефть (хотя такой сценарий возможен в краткосрочной перспективе), то курс рубля неизбежно стабилизируется. Стабильность цен на нефть обусловлена тем, что значение нефти как производственного товара уже давно не главное – нефть стала средством инвестирования свободных денежных средств через инструменты срочных сделок. Ни золото, ни швейцарский франк просто в силу объёма предложения не смогут абсорбировать все те деньги, которые инвесторы сохраняют, вкладывая в нефтяные фьючерсы. В этой связи сценарий 2009 г. является худшим сценарием, но даже при нём курс рубля всё равно относительно быстро восстановился.

Что же касается цен на акции российских компаний, то они возвратились к уровню практически годичной давности. Индекс ММВБ достиг уровня в 1390 пунктов. Однако рост цен на бирже носил явно спекулятивный характер и не сопровождался добрыми вестями из реального сектора экономики. Поэтому коррекция вполне естественна и закономерна. В целом, долгосрочный тренд, характерный для российского рынка до 2006 г., показывает, что сейчас рынок должен был бы составлять 1000 – 1200 пунктов. На это и можно ориентироваться.

Лозунги, крики и эмоции нужно оставить в стороне. И тогда в сухом остатке мы увидим, что решение «Стэндэрд энд Пурз» ничего не изменило, а лишь отразило то, о чём все знали, но многие боялись говорить вслух. Инвесторы переоценят свои риски, перераспределят свои портфели, на что-то цены упадут (прежде всего, на акции американских корпораций, а также акций российских компания, вероятно, подешевеет, но не резко, нефть), на что-то вырастут (прежде всего, на золото, европейские валюты). Процентные ставки в мире возрастут. В целом, для здоровья глобальной экономики это можно расценивать как положительное явление. Жар свидетельствует о том, что организм противостоит вирусу. Но обольщаться не стоит. Мир находится в состоянии рецессии, застоя. И выходить из этого состояния будет долго и болезненно. Потому решение «Стэндэрд энд Пурз» уже вскоре не будет нами рассматриваться как самая ужасная финансовая новость в истории.

Версия для печати